Goldstandard – Alles was Sie wissen sollten

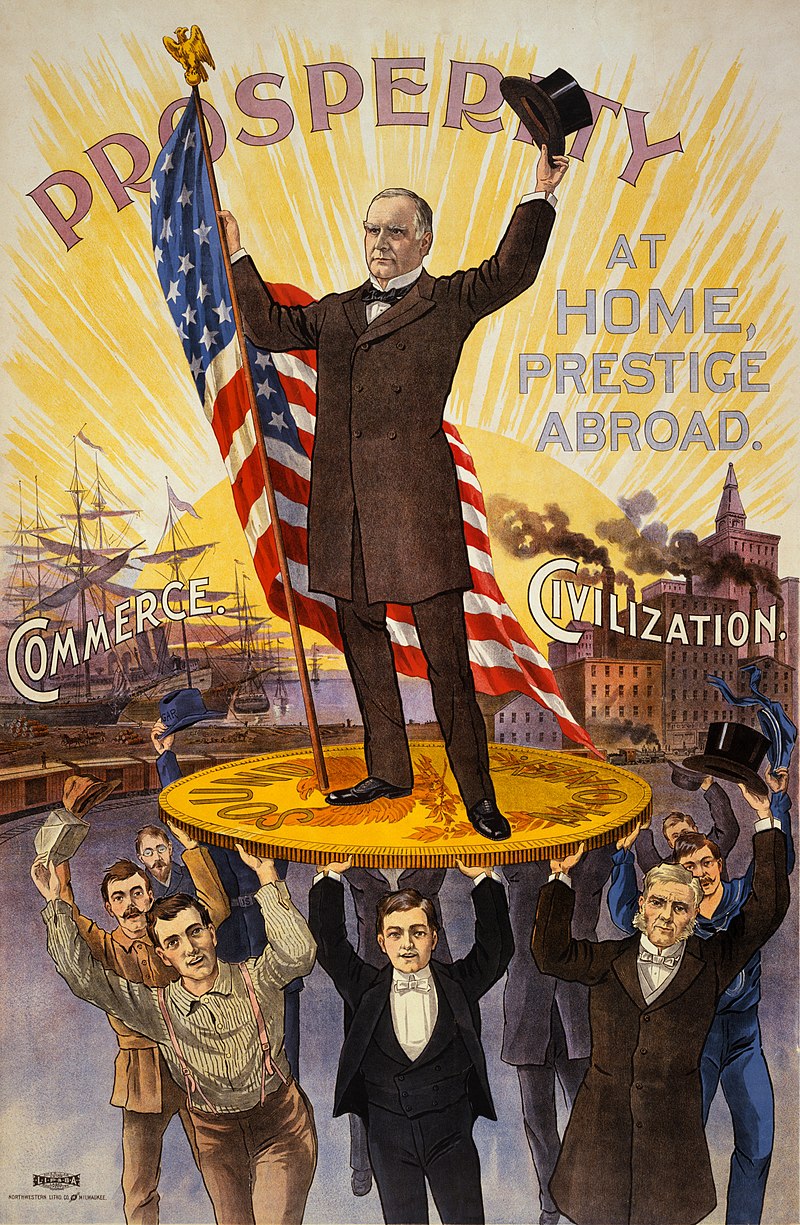

„Gold ist Geld und nichts anderes“ – das berühmte Zitat des US-amerikanischen Bankiers J.P. Morgan, wurde in diesem Wortlaut zwar nicht gesagt, ist jedoch ein Symbol für die Sehnsucht vieler Befürworter des Goldstandard. Die deutlich gestiegenen Goldpreise erfüllen in vieler Hinsicht eine Thermometer–Funktion: das abnehmende Vertrauen in Weltwirtschaft, Politik und das aktuelle Geldsystem wird durch einen steigenden Goldpreis signalisiert. Schließlich fußt unser Geldsystem seit dem Ende von Bretton-Woods auf ungedeckten Banknoten, deren scheinbar selbstverständlicher Wert nur auf einem Versprechen des Staates beruht – zumal die Finanzkrise das Vertrauen in derartige Versprechen nachhaltig schwer beschädigt hat. Befürworter fordern angesichts dieser Unsicherheiten eindringlich eine Rückkehr zum Goldstandard. Neueinsteiger fragen sich jedoch: was ist dieser Goldstandard und wieso genießt er solche Popularität?

Definition und Funktionsweise

Sofern die Währungsordnung durch eine Golddeckung in Verbindung mit festgesetzten Wechselkursen seitens der Notenbanken charakterisiert ist, wird von einem Goldstandard gesprochen. Kurz: jeder Bürger hat theoretisch die Möglichkeit, seine Banknoten oder Münzen gegen den entsprechenden Goldwert zu festgeschriebenen Umtauschkursen der Notenbank einzutauschen.

Der Goldstandard ist jedoch nicht mit einer vollständigen Golddeckung der Geldmenge zu verwechseln: tatsächlich kann dieser sich auf Devisendeckungen, Teildeckungssysteme oder auf gar keine gesetzlichen Deckungsvorschriften beziehen. Die Währung darf in diesem Geldsystem theoretisch gegen den entsprechenden Goldwert eingetauscht werden. Es ist jedoch auch möglich, dass nur der Anspruch auf einen Eintausch existiert oder das Gold (z.B. in Form von Goldmünzen) gar selbst als Währung fungiert. Gute Beispiele hierfür sind sogenannte Kurantmünzen, d.h. Goldmünzen wie der noch heute gern gesehene Schweizer Vreneli, die in der Vergangenheit auch zum Bezahlen von Waren oder Dienstleistungen Verwendung fanden.

Grundsätzlich sollten Sie sich merken: Es gibt nicht den Goldstandard, sondern seine Art und Ausgestaltung wird von den gesetzlichen Bestimmungen definiert. Die Verpflichtung der Zentralbanken, Gold zu festgeschriebenen Preisen zu kaufen oder zu verkaufen, stellt alle Währungen in ein festes Werteverhältnis (Goldparität).

Nach McKinnon (1993: 3f) lassen sich die wichtigsten Spielregeln des klassischen Goldstandard herausstellen:

- Notenbanken sind verpflichtet, Banknoten und Gold zu festen Wechselkursen einzulösen.

- Ein Freihandel garantiert den internationalen Geld- und Kapitalverkehr ohne Einschränkungen seitens der Goldwährungsländer.

- Die Umlaufende Goldmenge entspricht den tatsächlichen Goldbeständen.

- Falls die Goldkonvertibilität, d.h. die Möglichkeit eines Eintauschs in Gold, kurzfristig gestört ist, muss die Gleichwertigkeit sofort wieder hergestellt werden, selbst wenn dies mittels einer Deflation erreicht wird. Die Zentralbank verpflichtet sich folglich, die Goldparität auch in Krisenzeiten zu wahren, und ihre eigene Geldpolitik diesbezüglich aufzugeben.

- Der internationale Goldmarkt bestimmt das Preisniveau aller am Goldstandard abhängigen Staaten.

Formen des Goldstandards

Bereits zuvor wurde ersichtlich: es gibt nicht den Goldstandard, da dieser von den gesetzlichen Rahmenbedingungen abhängig ist. Es ist allerdings möglich, einige Sonderformen aus unseren wirtschaftshistorischen Erfahrungen herauszustellen.

| Art des Goldstandards | Deckung | Währung |

| Goldumlaufwährung | voll umfänglich | Goldmünzen (ggf. auch Banknoten) |

| Goldkernwährung | bestimmter Prozentsatz der Geldmenge | Banknoten |

| Golddevisenwährung | Gelddevisen / Forderungen auf ausländische Zahlmittel | Banknoten |

Die sogenannte Goldumlaufwährung entspricht grob der wohl bekanntesten Form des Goldstandard, wie ihn einige Befürworter anstreben. Die vollständige Deckung der Währung ermöglicht die direkte Einlösung von Banknoten bei den jeweiligen Notenbanken, falls nicht Goldmünzen als Währung fungieren.

Bei der Goldkernwährung hingegen, auch als Goldbarrenwährung bekannt, entspricht die sich im Umlauf befindliche Geldmenge nicht den tatsächlichen Goldbeständen der Zentralbank. Es liegt hierbei die Grundannahme vor, dass nicht alle Banknoten zur gleichen Zeit in Gold eingelöst werden. Der prozentuale Anteil der Deckung ist von den gesetzlichen Vorschriften abhängig, die maßgeblich die Resistenz gegenüber Krisen bestimmen.

Im Golddevisenstandard wird die Währung hingegen durch Golddevisen, d.h. Forderungen auf ausländische Geldmittel, die letztlich auch über eine Goldkonvertibilität verfügen, gedeckt, die sogar zinsbringend bei Banken des jeweiligen Landes angelegt werden. Eindeutiger Nachteil dieses Geldsystems ist die Abhängigkeit von der Stabilität ausländischer Volkswirtschaften.

Entwicklung des Goldstandards

Goldmünzen gehören zwar aus historischer Perspektive zu jenen klassischen Geldmitteln, die in beinahe allen Zeitaltern der Menschheitsgeschichte als Tauschmittel eine Rolle spielten. Die Einführung des Goldstandards schuf jedoch die Grundlage für die bewusste Auseinandersetzung zwischen Währung und Gold in der Moderne. Die Entwicklung der Geldpolitik beruht wie alle systemischen Erneuerungen auf zunächst experimentellen Verwirklichungen, die sich erst gegenüber geo- und wirtschaftspolitischen Rahmenbedingungen bewähren mussten. In der Moderne lassen sich drei Entwicklungsphasen besonders herausstellen:

- Vor dem Ersten Weltkrieg (1879-1914): Klassischer Goldstandard

- Zwischen den Weltkriegen: Restaurierter Goldstandard

- Nach dem Zweiten Weltkrieg: Goldstandard von Bretton Woods

Der Goldstandard wurde im Verlauf des 20. Jahrhunderts angesichts systemerschütternder Weltkriege und Krisen mehrmals aufgegeben und einige Zeit später wiedereingeführt. Zum endgültigen Ende trug maßgeblich die schwierige Stabilisierung des Goldpreises angesichts der Geldmengenexpansion der USA bei.

Die zeitlichen Ereignisse können Sie in chronologischer Abfolge der Auflistung entnehmen:

| Jahr | Entwicklung des Goldstandards |

| 1717 | Der englische Münzmeister Sir Isaac Newton etabliert versehentlich den Goldstandard |

| 1816 | Der Coin Act deklariert Gold als Landeswährung in Großbritannien |

| 1821 | Einführung des Goldstandards: Konvertibilität von Pfund in Gold garantiert |

| 1850 | Goldfunde in Kalifornien und Australien beleben den Goldstandard in weiteren Ländern |

| 1875 | Einführung des Goldstandards im Deutschen Reich (Goldumlaufwährung in Deutschland und Frankreich, Goldkernwährung im übrigen Europa) |

| 1914 | Beendung des Goldstandards mit dem Ersten Weltkrieg |

| 1919 | USA kehrt als erstes Land zum Goldstandard zurück. |

| 1922 | Genua-Konferenz: Empfehlung des Gold-Devisen-Standards |

| 1925 | Großbritannien kehrt zum Goldstandard zurück. |

| 1931 | Großbritannien hebt die Goldeinlösepflicht auf. |

| 1933 | USA löst sich von dem Goldstandard und verbietet den monetären Besitz von Gold. |

| 1944 | Konferenz von Bretton-Woods: Vertreter aus 44 Staaten beschließen die Einführung eines internationalen Weltwährungssystems, das nicht mehr auf dem Goldstandard beruht. Gründung des Internationalen Währungsfonds (IWF, der Weltbank und eine internationale Handelsorganisation). |

| 1960 | USA erhöht die Geldmenge angesichts des Vietnamkrieges und löst eine Geldmengenexpansion anderer Zentralbanken aus. |

| 1961 | Gründung des Goldpool durch die USA und Westeuropas, um Goldpreis auf 35 Dollar je Feinunze zu stabilisieren. |

| 1967 | Abwertung des Pfund Sterling löst massive Spekulationen auf Erhöhung des Goldpreises aus. |

| 1968 | Teilnehmende Länder des Goldpool geben ihre Interventionen am Markt auf. |

| 1971 | Präsident Nixon verkündete die vorübergehende Aufhebung der Goldeinlösepflicht. |

| 1973 | Weltweite Aufhebung des Bretton-Woods-Systems zugunsten eines Systems flexibler Wechselkurse. |

Die Wiederkehr des Goldstandards?

Rettungsmaßnahmen, auch im Zusammenhang mit der Corona-Krise wieder aktuell, eine expansive Fiskal- und Geldpolitik der Staaten und Zentralbanken haben die Staatsverschuldung vorangetrieben. Eine Niedrigzinspolitik und steigende Vermögenspreise verunsichern hingegen nicht nur die Mittelschicht. Angesichts dieser wirtschaftlichen Instabilität fordern viele Befürworter eine Rückkehr zum Goldstandard. Die Kritik am Fiatgeldsystem in seiner jetzigen Form gibt dafür breiten Anlass.

Die Zahl der Ökonomen, die sich hierfür aussprechen, ist in den letzten Jahren nicht kleiner geworden. Murray N. Rothbard beschreibt in „The Mystery of Banking“ (Polleit und Prollius, 2014: 235) die Möglichkeiten eines Übergangs. Demnach sollte ein wiedereingeführter Goldstandard auf der Goldumlaufwährung basieren, damit jedermann Banknoten in Gold einlösen könnte. Voraussetzung ist dafür, dass diese elementare Einlösbarkeit keinesfalls außer Kraft gesetzt werden kann. Der Übergang zu einem neuen Goldstandard würde zudem in mehreren Phasen erfolgen:

- Austauschverhältnis der Währungen in Gold wird festgesetzt.

- Zentralbanken decken die umlaufende Geldmenge in Gold.

- Free-Banking-System: Privatisierung des Bankensystems. Schließung der Zentralbanken, um Zinsmanipulationen zu beenden. Der Staat verliert das Geldproduktionsmonopol.

- Privatbanken geben eigene Banknoten aus, die zu 100% gedeckt sind.

- Privatbanken tauschen eingeliefertes Gold in gedeckte Banknoten aus.

- Abschaffung der Einlagensicherungen für Banken, um nicht in Versuchung zu geraten, Banknoten über die Golddeckung hinaus auszugeben.

Kritik und Fazit

Während des Übergangs kann es zu einer Erhöhung des Preisniveauanstiegs kommen, da gehortetes Gold an die Banken verkauft und die Geldmenge steigen würde. Die Kehrseite des Goldstandards ist zudem, dass die großen Volkswirtschaften durch den Verkauf ihrer Goldbestände in die makroökonomischen Prozesse der Weltwirtschaft maßgeblichen eingreifen können. Auch wäre das Potenzialwachstum der Weltwirtschaftsproduktion an der Goldproduktion gekoppelt, deren Schritthalten ggf. nicht garantiert ist.

Diese Nachteile stehen jedoch auch verlockenden Vorteilen gegenüber: die Volldeckung der Währung würde die Gefahr einer Entwertung beinahe ausschließen, ein Sturm auf die Banken im Falle eines Kollapses würde massiv verringert, das weltweite Vertrauen der teilnehmendem Länder in das Geld-System hingegen deutlich steigen.

Dass Banknoten jederzeit in Gold umgetauscht werden können, würde dem Bürger gegenüber der Gefahr von Krisen deutlich zugutekommen. Die Hürden für diese eingreifende Umwälzung sind jedoch hoch – die Weltwirtschaft ist auf das aktuelle Fiat-Geldsystem eingestellt und nicht einmal die katastrophale Finanzkrise konnte zu einem folgenreichen Umdenken bewegen.

Quellen:

Rothbard, Murray N. (2008): The Mystery of Banking, 2. Aufl., Auburn: Ludwig von Mises Institute.

Polleit, Thorsten (2007): Go for Gold, in Ludwig von Mises Institute.

Ganter, Johannes (2016): Führt eine Rückkehr zum Goldstandard zu mehr volkswirtschaftlicher Stabilität?, Nürtingen-Geislingen.

Binswanger, Mathias (2015): Geld aus dem Nichts: Wie Banken Wachstum ermöglichen und Krisen verursachen, Weinheim: Wiley-VCH.

Bandulet, Bruno (2012): Gold Goldstandard zum Euro, Rottenburg: Kopp Verlag

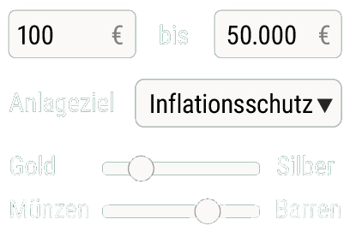

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Rückkehr zum Goldstandard

Nixon Schock - Geldpolitische Änderungen der USA mit Auswirkungen bis heute

Goldstandard in Europa: Rückt er näher?

Fiat-Währung vs. goldgedeckte Währung

Das Triffin Dilemma: Der Konstruktionsfehler rund um Bretton-Woods

Goldkäufe der Zentralbanken 2023

Geschichte des Fiatgeldes und seine Schwächen

De-Dollarisierung und Gold - steht das Ende des US-Dollars bevor?

Die Goldpreis Manipulation katapultiert sich ins Gegenteil

Geschichte des Euro reicht bis an die Anfänge der BRD zurück

Goldreserven der Zentralbanken 2023: Zahlen, Daten und Fakten

So funktioniert unser Geldsystem

Geldschöpfung - wie Geld entsteht und seinen Wert erhält

Die FED - ist die Zentralbank der USA privat?

Geheime Goldkäufe der Zentralbanken: China & Russland

Hyperinflation in Deutschland ist möglich: Wie viel Gold brauche ich, wenn die Hyperinflation wirklich kommt?

Hyperinflation - der monetäre Crashkurs

BRICS-Goldstandard und die Entthronung des US-Dollars

Missbrauch der Geldpolitik für politische Ziele

Aus Angst vor Trump: Schluss mit Lagerung der Goldreserven im Ausland?

Das Mindestreserve-System der EZB – das steckt dahinter

John Law - ein Spieler erfindet das Papiergeld